¿En qué consisten los contratos de «swap» en relación con los préstamos hipotecarios?

Los “swaps” (también denominados “contratos de permuta financiera” –“CPF”–) son productos financieros complejos que pueden encuadrarse en la categoría de “derivados”. Su función es la de servir de cobertura ante movimientos no deseados de los tipos de interés, especialmente para el caso de subidas de los mismos. Básicamente lo que pretenden es convertir un préstamo a tipo de interés variable en uno de interés fijo.

Estos productos no son exclusivos de los préstamos hipotecarios, sino que se aplican en multitud de ámbitos como es el caso de las divisas, recursos naturales como el petróleo, etc. No obstante, en los últimos años, su aplicación en relación con préstamos hipotecarios ha ido en aumento, con la finalidad de cubrir a los prestatarios de la posible subida de los tipos de referencia.

El “swap” es un producto admitido en nuestro derecho, si bien, como derivado financiero y producto complejo, requiere para su formalización que el cliente sea conocedor de su forma de funcionamiento y haya sido consciente de lo que realmente estaba contratando cuando formalizó este contrato. Además, es un producto sujeto a la normativa MiFID, por lo que su formalización requerirá la cumplimentación de los necesarios tests o controles en función del negocio jurídico concreto y de la experiencia en la materia del cliente.

Si bien el “swap” es un contrato autónomo no vinculado a otra relación previa (ej.: a un préstamo hipotecario), lo cierto es que puede resultar interesante para aquellos titulares de un préstamo hipotecario que quieran compensar el aumento de la cuota a abonar como consecuencia de futuras subidas del índice de referencia pactado. El “swap” funcionaría de la siguiente forma: si el tipo de interés pactado se encuentra por encima del índice de referencia, será la entidad financiera la que deba de abonar al contratante el importe que corresponda por la “cobertura de los tipos de interés”, mientras que lo contrario ocurrirá en caso de que el índice de referencia esté por debajo del tipo de interés fijado en el “swap”.

No obstante, de forma previa a su contratación, el contratante deberá calibrar las consecuencias de esta contratación, pues en caso de que el índice de referencia baje, no sólo no obtendrá beneficio económico alguno del “swap”, sino que además se verá obligado a abonar la diferencia entre éste y el tipo de interés de referencia. Esta desventaja se puede ver compensada en la medida en que la cuota hipotecaria habrá disminuido si se ha producido una bajada en los tipos de interés, esto es, se pagará un importe por el “swap”, pero se habrá reducido la cuota a abonar como consecuencia del préstamo hipotecario.

Ejemplo:

Un particular contrata, el 1 de enero del año N, un préstamo hipotecario por importe de 100.000 euros con una entidad financiera, al tipo de referencia Euríbor (que en ese momento se sitúa en el 1,25%) + 2 p.p., con cuotas anuales y a devolver en 15 años.

Igualmente, y para cubrirse de posibles subidas de los tipos de interés durante los siguientes 3 años, el particular suscribe, con la misma entidad financiera, un contrato de swap, con liquidaciones anuales, por importe de 100.000 euros, siendo los tipos de interés pactados los siguientes:

Año N+1: 1,30%

Año N+2: 1,75%

Año N+3: 1,80%

Los datos de Euríbor para los tres años de referencia se suponen que en la realidad son los siguientes:

Año N+1: 1,50%

Año N+2: 2,00%

Año N+3: 1,30%

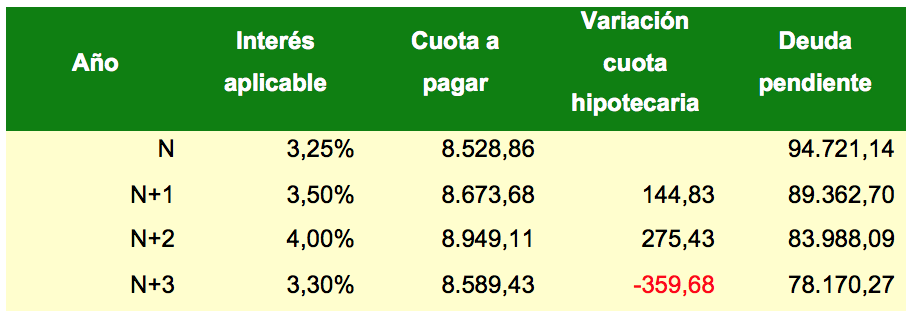

a. Liquidaciones correspondientes al préstamo hipotecario (cifras en euros):

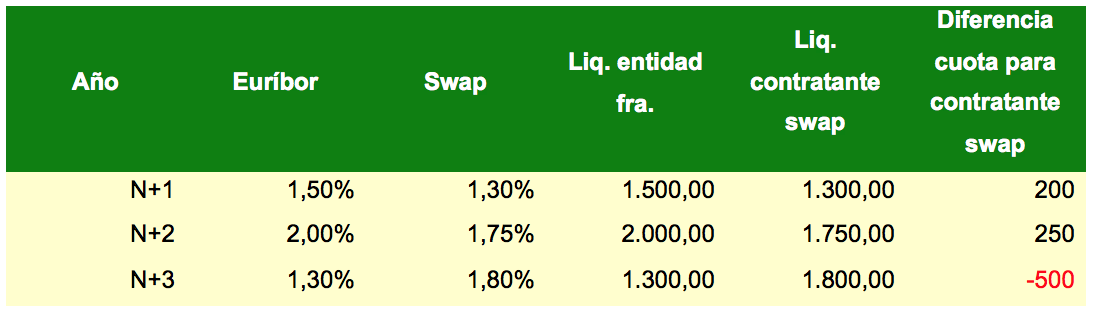

b. Importe a abonar/recibir por el prestatario y contratante del contrato de swap (cifras en euros):

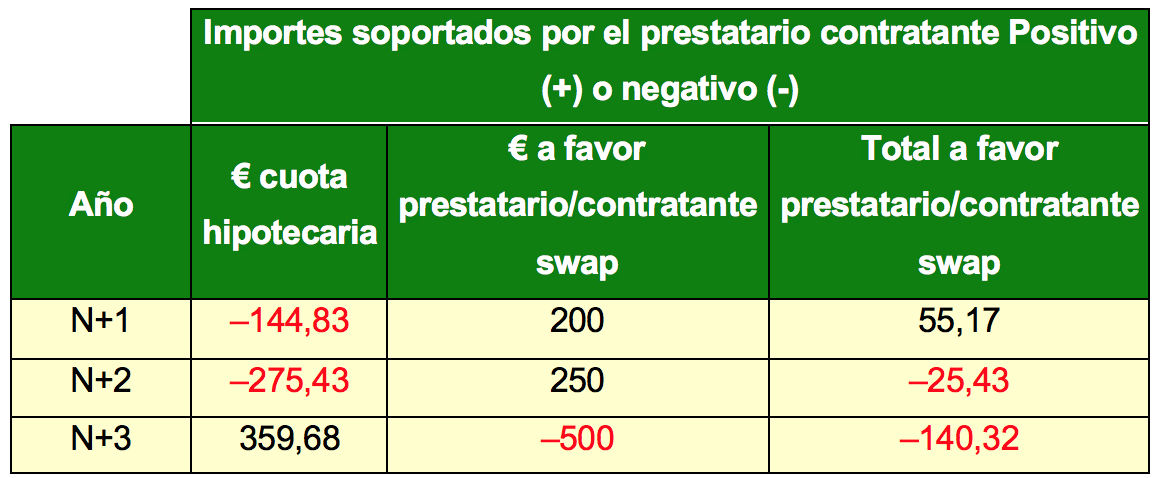

c. Diferencia liquidaciones -lo que pago de más en el préstamo hipotecario menos lo que gano o pierdo por el contrato de swap- (cifras en euros):