Un préstamo hipotecario, a solicitud del deudor, se puede formalizar en una divisa distinta del euro. Entendemos que un préstamo hipotecario es multidivisa cuando está denominado en una moneda distinta de la del país en la que reside el solicitante, o también es distinta de la moneda en la que éste recibe los ingresos para reembolsar el préstamo. Se trata de un préstamo garantizado con hipoteca, destinado generalmente a la adquisición de vivienda. El tipo de interés del préstamo puede ser fijo o variable.

En la práctica bancaria también se puede encontrar el préstamo hipotecario con un importe denominado, para toda la vigencia del mismo, en una sola divisa distinta del euro, en cuyo caso, de ser pactado el tipo de interés variable, el índice de referencia suele estar relacionado con la moneda en la que se denomina el préstamo. Este índice de referencia puede ser superior o inferior al que se utiliza para las hipotecas denominadas en euros. Esto último podría parecer un incentivo para solicitar un préstamo hipotecario en divisas, pero hay que tener en cuenta dos riesgos importantes:

Según lo anterior, partiendo de que el tipo de interés acordado por la entidad de crédito y el cliente sea variable, el prestatario se expone, por un lado, a un riesgo de tipo de interés, en este caso condicionado por las decisiones de política monetaria que tomen bancos centrales distintos al banco central del país de residencia del prestatario.

Por otro lado, el prestatario también se expone al riesgo de cambio, en tanto en cuanto éste percibe sus ingresos en moneda local y los pagos de la hipoteca han de realizarse en moneda extranjera. Periódicamente, para atender los recibos del préstamo hipotecario, tendrá que ir comprando la divisa en la que tiene denominado el préstamo, desconociendo cuál será el precio de la misma en el futuro. Además, esta fluctuación de la divisa supone un recálculo constante del importe total prestado no amortizado, por lo que, en teoría, cabría que el deudor hubiera pagado puntualmente las cuotas del préstamo y, a pesar de ello, debiera más dinero que cuando formalizó la operación. Así podemos encontrarnos con dos situaciones:

Si la moneda local se deprecia frente a la moneda extranjera (en la que está denominado el préstamo), el prestatario soportará una pérdida, ya que cada vez que la moneda local se deprecie el prestatario deberá entregar más euros para comprar una unidad de moneda extranjera. La consecuencia inmediata es que la cuota del préstamo, tras aplicar el tipo de cambio, se incrementa.

Al contrario, si la divisa en la que percibe sus ingresos se aprecia, con la misma cantidad de moneda podrá pagar una cuantía mayor del préstamo, y el importe total pendiente de amortizar se verá sustancialmente reducido.

Por todas estas razones, por su mayor riesgo en relación con otras modalidades de préstamo, los clientes, sobre todo si son particulares, deben ser informados de antemano sobre todos los riesgos propios de este tipo de contratos[1].

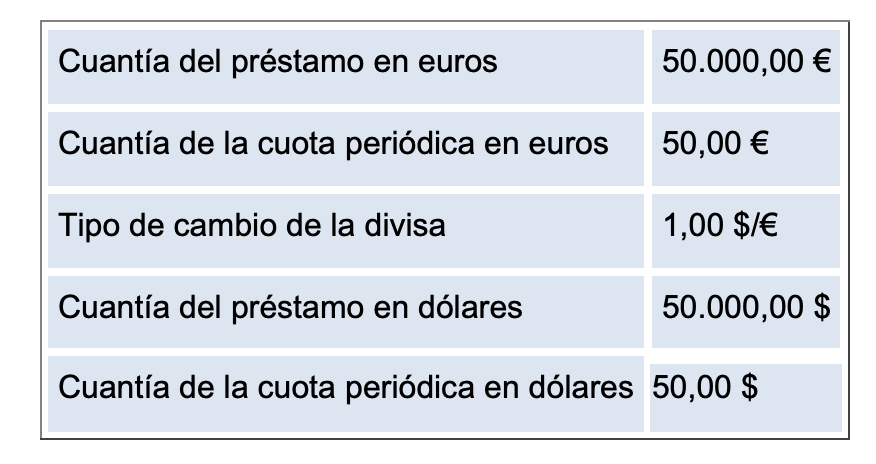

Ejemplo: El tipo de cambio de la moneda extranjera –dólar ($)– suponemos que se encuentra a la par que la moneda local del prestatario –el euro–, por tanto, por un euro se obtiene un dólar. Entonces, se puede contratar un préstamo en dólares por la misma cuantía que en euros, en este caso por valor de 50.000$. Representado en la siguiente tabla:

[1] No obstante, según se recoge en el artículo 20 de la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario, «el prestatario tendrá derecho a convertir el préstamo a una moneda alternativa». Dicha moneda alternativa será:

a) La moneda en que el prestatario perciba la mayor parte de los ingresos o tenga la mayoría de los activos con los que ha de reembolsar el préstamo.

b) La moneda del estado miembro en el que el prestatario fuera residente en la fecha de celebración del contrato de préstamo o sea residente en el momento en que se solicita la conversión.

Dejando de lado la evolución del tipo de interés del préstamo en este ejemplo, se supone que se produce una apreciación del dólar con respecto al euro, lo que significa que se necesitará una mayor cuantía de euros para obtener un dólar. Si el tipo de cambio en los mercados pasa a ser de 0,90 dólar/euro, el prestatario estaría experimentando una pérdida debido a que no se necesita una unidad de euro para obtener un dólar, sino que ahora se necesitarían 1,11 euros para obtenerlo. Por tanto, para averiguar la cuantía que se debería pagar en euros se tendrá que hacer el siguiente cálculo:

Cuota periódica en dólares / tipo de cambio del dólar con respecto al euro

Por tanto: 50 dólar / 0,90 dólar/euro = 55,56 euros

| Plazo | Tipo de cambio $/€ | Cuota en euros | Cuota en dólares | Principal en euros | Principal en dólares |

| 0 | 1 | 50,00 € | 50,00 $ | 50.000,00 € | 50.000,00 $ |

| 1 | 0,9 | 55,56 € | 50,00 $ | 55.500,00 € | 49.950,00 $ |

Como se puede observar, el prestatario incurriría en una pérdida en la primera cuota de 5,56 euros y, aunque el prestatario ha pagado la cuota, el principal en euros se ha incrementado en 5.500 euros en el mismo momento, debido a la evolución negativa del tipo de cambio.

En el caso contrario, si el dólar se depreciara con respecto al euro, entonces existiría una posición de ventaja para el prestatario, debido a que por un euro se obtendrían más unidades de dólares. Se supone ahora que el tipo de cambio es 1,20 dólar/euro:

Por tanto: 50 dólar/ 1,20 dólar/euro = 41,67 euros

| Plazo | Tipo de cambio $/€ | Cuota en euros | Cuota en dólares | Principal en euros | Principal en dólares |

| 0 | 1 | 50,00 € | 50,00$ | 50.000,00 € | 50.000,00$ |

| 1 | 1,2 | 41,67 € | 50,00$ | 41.625,00 € | 49.950,00$ |

En este caso, el prestatario obtendría en la primera cuota un ahorro de 8,33 euros. El principal, a su vez, ha disminuido en 8.375 euros debido al tipo de cambio, habiendo pagado el prestatario solamente la cantidad de 41,67 euros.