¿Qué es una tarjeta de crédito?

Se trata de una tarjeta que tiene un crédito asociado, de manera que el importe dispuesto se carga en dicho crédito, pudiendo elegirse diversas formas de devolver el importe dispuesto, como el pago a fin de mes, o un fraccionamiento del mismo (cuota fija mensual o porcentaje del total gastado). Para cada tarjeta se establece un límite de crédito. Dicho crédito es permanente (mientras esté operativa la tarjeta) y, conforme se salda la deuda, se puede volver a disponer hasta el límite (revolving).

Las tarjetas de crédito permiten realizar de forma general:

- Compras (en establecimientos o por Internet).

- Disposición en cajeros.

Actualmente, la mayoría de entidades financieras permiten que sus tarjetas, tanto de crédito como de débito, realicen otras operaciones:

- Traspasos de efectivo a la cuenta asociada.

- Retirada de efectivo por ventanilla.

- Pago de impuestos.

- Traspasos de saldo a otras tarjetas.

Hay que fijar la atención en el tipo de interés cobrado por el aplazamiento del pago de las operaciones realizadas. El aplazamiento del pago lleva asociado el cobro de unos intereses, que dependerán del tiempo que transcurra desde la disposición de los fondos y del importe de dicho pago. Las entidades financieras suelen expresar el tipo de interés a cobrar en estas operaciones en términos mensuales. Por ejemplo, un 2% mensual, a un año equivaldría a un 24% nominal (26,82% TAE). Las entidades financieras utilizan distintos métodos para calcular el saldo pendiente, los cuales condicionan el importe del cargo.

Modalidades de liquidación:

Las entidades financieras ofrecen a sus clientes diversas maneras de devolver el importe de sus compras y disposiciones:

- Liquidación total a fin de mes: el saldo dispuesto con la tarjeta es liquidado a final de mes, generalmente sin intereses.

- Liquidación o pago de un determinado porcentaje de la deuda pendiente: cada mes se liquida un porcentaje fijo sobre el saldo dispuesto.

- Liquidación o pago de una cantidad fija: cada mes se liquida un importe, ya fijado por el cliente, del saldo total dispuesto.

Cálculo de intereses:

Las entidades financieras emplean distintos métodos para calcular los intereses a cobrar, si bien el más empleado es el que calcula los mismos sobre el saldo promedio diario:

Éste se obtiene multiplicando los importes de los saldos por los días que transcurren entre cada vencimiento y el siguiente, y su suma se divide entre el total de días transcurridos; a la cuantía así obtenida, se le aplica el tanto de interés mensual pactado.

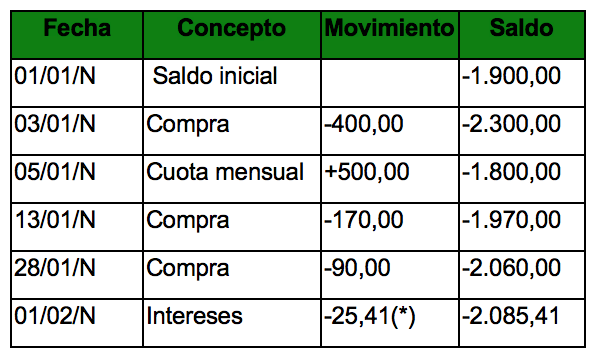

Ejemplo de cálculo de intereses por el método de saldo promedio diario:

Se considera una tarjeta de crédito con un límite de crédito de 2.500 €, y un tipo de interés aplicable del 1,3% mensual. La amortización se realiza por medio de una cuota fija mensual de 500 euros. El saldo final (cantidad dispuesta) del mes anterior es de 1.900 euros.

(*) Los intereses a cobrar serán los siguientes:

([(1.900 € x 2 días) + (2.300 € x 2 días) + (1.800 € x 8 días) + (1.970 € x 15 días) + (2.060 € x 4 días)] / 31 días) x 1,3% = 1.954,52 € x 1,3% = 25,41 €.

Los intereses son sumados al saldo final del período, determinando de esta forma el saldo inicial del siguiente mes.